こんにちは、年間100個以上の和菓子を食べるきりこです。いつもは和菓子ばかりの当ブログですが、本日お届けするのは【インデックス投資ナイト2024】のレポート。昨年に引き続き、無事視聴することが出来ました(リアル会場140枚SOLD OUT、約200名オンライン視聴)。

| 日時 | 2023年7月6日(土曜日) 開場17:45 開演18:30 終了20:30頃 |

| 場所 | 【東京カルチャーカルチャー】 東京都渋谷区渋谷1-23-16 cocoti SHIBUYA 4階 http://tokyocultureculture.com/ |

| チケット料金 | ① リアル会場チケット:2,500円 ② リアル会場チケット懇親会チケット付き:5,300円 ③ オンライン視聴チケット:2,000円 ※リアル会場はワンオーダー制(キャッシュオン販売)となっております。 ■チケット販売情報はこちら |

洗練されたインデックス投資家のみなさんは、合理的な投資をしていることにプライドを持って欲しい

【インデックス投資ナイト2023】での山崎元氏による濃密なメッセージは、まだインデックス投資家のみなさんの心に残っているのではないでしょうか。今年は登壇ならず…でしたが、功労者として著書を飾った席がご用意されていました。

⏬2023年の「インデックス投資ナイト」の様子はこちらの記事からご覧になれます。

さて、今年はいったいどんな話が飛び出したか、乞うご期待を!

各部の特徴

- 第一部:一般投資家目線に立った、経験談交えた話。のり氏の軽快な司会っぷりに登壇者もテンポよく答え、観客の共感が得やすい雰囲気となっている(のり氏の「お金持ちになりたい」Tシャツに緊張も解れる)。初出しの思いがけない話も聞けました。

- 第二部:社会的注目度が高い話題にスポットをあて、専門家に解説いただく。時間こそ短いが内容は濃い。余談だが、ビール🍺おかわりと何回聞いたことか(笑)

- 第三部:投資スペシャリストによるマニアック会談(笑)。三者三様の受け答えに、穏やかでありながら探究心いっぱいのカンチュンド氏の名司会が光る。【インデックス投資ナイト】にアクティブを引っ提げてきた中野氏の存在が見ものです。

| 素人目線、録音なしの当日のメモのみでレポートしました。正確ではないところもあるかもしれませんが、少しでも空気感を味わっていただけましたら幸いです。 |

第1部 座談会「新NISA、私はこう使っています!」(30分)

| ふゆこ氏 | ◇2019年~ 477万円借金(奨学金返済)生活からスタート ·節約1年目の2019年に250万円の貯金に成功 ·5年目 純資産1000万円 ·2021年開設YouTubeチャンネル「節約オタクふゆこ」登録者数55万人(2024年7月現在) |

| 佐々木京子氏 | ◇専業主婦から不動産店、信託銀行の資産運用アドバイザー →独立FP たぱぞうさんのブログに感銘を受けインデックスを販売するも成績は奮わず。金融商品の販売に依存する銀行の姿勢に疑問を抱き“投資信託に強い「身近なお金の専門家」”として独立。 ◇ブログ「FPたぱこのお金の相談室」 |

| 九条氏 | ◇2008年~(リーマンショックの前) ·今のような投資環境が整っていなかった時代なので、自分で組み合わせてポートフォリオを作っていた。16年たった今でも保有中(バイ&フォールド)。 ·昨年FIRE インデックス運用以外にも米国株、優待クロス、クリプト、太陽光、オプション…etc. ◇ブログ「FIRE: 投資でセミリタイアする九条日記」 |

【インデックス投資ナイト2023】では会場の半分くらいの人が新NISA「年間360万円の投資枠を全て埋める」戦略に手が挙がっていました。では、実際始まってみてどうされたのか。新NISAの具体的な利用法やこだわり、よく受ける質問への答え…etc.皆さんの戦略が聞きたいところ。人気のブロガー・YouTuber・セミナー講師の登壇者たちに司会者·のり氏(ブログ「家族を守るお金のブログ」)が切り込みます。

まずは「新NISA」の特徴をおさらいしましょう。

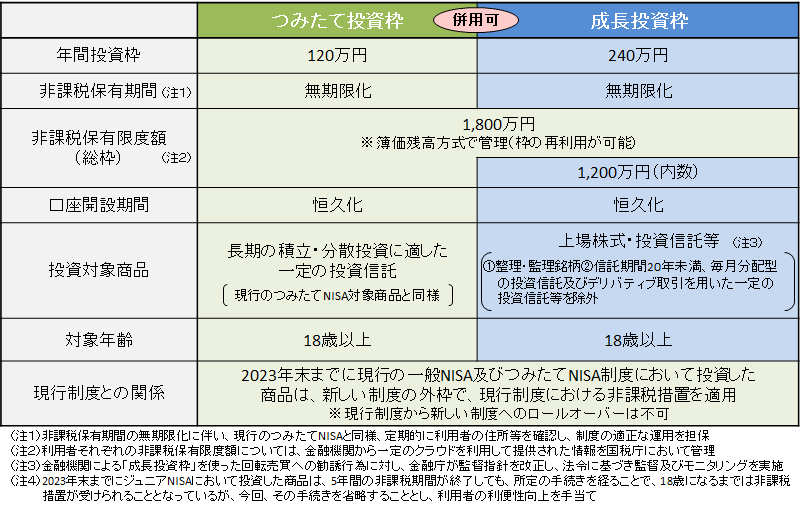

☆「新NISA」のポイント ◇非課税保有期間の 無期限化・口座開設期間の恒久化◇つみたて投資枠と、成長投資枠の併用が可能 ◇年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間 360万円まで投資が可能。)◇非課税保有限度額は、全体で1,800万円。(成長投資枠は1,200万円。枠の再利用が可能。) 特出すべきは恒久化・無期限化と生涯1,800万円という多額の金額設定です。 |

登壇者の皆さんはどのように新NISAを利用されているか、表にまとめてみました。

| つみたて枠 | 成長枠 | |

| ふゆこ氏 | オルカン10万/月 | オルカン20万/月 |

| 佐々木氏 | 先進国·新興国…etc.それぞれの動きを見るために保有中。 「マニアなんです」 | REITや米国株…etc.「仕事柄、幅が欲しい」 |

| 九条氏 | オルカン100円/月 | 年初にオルカンへ 成長枠240万円、つみたて枠119万8800円 |

ふゆこ氏も九条氏も「年間360万円の投資枠を全て埋める」戦略ですが、違いは一括にするか分散(つみたて)にするか。九条氏は特定口座売却→新NISAで年初一括投資をされていますが、特筆すべきは“含み益があっても売却して新NISAへのルートが良い”とのこと。ご自身のブログ(参照:新NISAをハックする(1)特定口座からNISAに乗り換えるべきか?)でロジカルに検証されていますのでご興味のある方はご覧になってみてください。

膝を打つコメントだったのがふゆこ氏の“一括の方が理論的に強いことは分かりながらも、フリーランスで収入の上下があるため心情的に分散を選択している”の部分。…分かります。いくら特定口座で運用していた金額を売却→新NISAへ の手順でも360万円という大金は数字のインパクトが大きすぎる!元々あったものですよと言われたところで、今のような「気絶している人が一番強い」スタンスで相場と向き合うことは出来そうもありません。淡々とつみたてをしていく、が自分の性にあった資産形成だなと再認識しました。

参考:三菱UFJアセットマネジメントつみたて投資シミュレーション

皆さんインデックス運用はオルカンを選ばれているようですが、サテライトで高配当株やETF、米国債、日本国債も運用されている様子。全世界株式+日本円が基本スタイルなので日本国債は眼中になかったのですが、今は大分金利が回復しているんですね。そもそも「固定3」の存在を初めて知りました。自分の視野に入ってない情報に触れられるのも【インデックス投資ナイト】の効用なんですよね。

ちなみに佐々木氏は仕事柄「つみたてか一括か」の質問を顧客から受けるそうですが、チャイナショック時に全然回復しない相場を経験したことから

とお考えの様子でした。また、「人から勧められたものを簡単に鵜呑みにしない、買わない」とも仰っていました。これはご自身の経験則からだそうですよ。

最後に九条氏が初出しの新NISA利用方法をご披露してくださいました。

| □ 九条氏による1,800万円の生涯枠を増やす方法 売却した場合“購入価格での枠の再利用が可能”の部分に着目。1,800万円の枠をすべて埋めた後に含み損があるケースに適用できる裏技。例えば含み損50万円(購入価格100万円)を売却した場合、100万円分の枠が復活する。これで生涯枠が+50万円増えたことになる。 |

損切りの妙味といったところでしょうか。正直、一括投資にさえ震えている私には上級編すぎて…頭の片隅に置いてはおきます。

第2部 投信選びの新しい目安、投資信託に義務化される「総経費率」とは何か? 信託報酬との違いと、残る課題とは?(20分)

登壇者

◇イーノ・ジュンイチ(インデックス投資ナイト実行委員・ファンドの海)

◇田村正之氏(日本経済新聞社 編集委員)

2024年4月から投資信託の「総経費率」の開示が始まりました。これを受けて一般投資家はどのようにコストに向き合うべきか、日本経済新聞社 編集委員·田村正之氏が解説します。さまざまなグラフをご用意され、難解な話を視覚的にも分かりやすくお伝えくださいました。

eMAXIS Slimシリーズが人気を博しているのは謳い文句が業界最低水準の運用コストを、将来にわたってめざし続けるファンドによるところが大きいですよね。長期資産形成において運用コストがパフォーマンスに影響大なことを重々承知な皆さん。「総経費率」も気になるところでしょう。

| ◇信託報酬にどこまでのコストを含めているかは運用会社ごとに違う。データ使用料、目論見書印刷費用…etc. |

| ◇総経費率と信託報酬の差が大幅にあるファンドに愕然。為替ヘッジありのファンドの中にはコストは1%切るのに、総経費率は10%を超えているもある。 |

| ◇純資産が小さいファンドは「その他コスト」がかかる。特にインド株式はキャピタルゲイン課税がかかるので要注意。 ※「ダイワ·インド株オーブン~ガンジスの恵み」を例に解説あり |

| ◇インデックスファンドの「総経費率と純資産」「総経費率とリターン率」の相関関係のグラフは、さもありなん。 |

衝撃だったのは

総経費率 ≠総コスト

えっ!「総」ではない?? 実は売買委託手数料は「総経費率」に含まれていません。

総経費率(年率)0.11%のeMAXIS Slimをみてみると

1万口当たりの費用明細 0.131% 期中の平均基準価額は20,649円(2023年4月26日~2024年4月25日)

| 信 託 報 酬 | 16円 | 0.076% 【内訳】◇ 投信会社 6円(0.028%) ◇ 販売会社 6円(0.028%) ◇ 委託会社 4円(0.020%) |

| その他費用 | 6円 | 0.030% 【内訳】 ◇保管費用 6円(0.027%) ◇監査費用 0円(0.001%) ◇ そ の 他 0円 (0.002%) |

| 有価証券取引税 | 4円 | 0.019% |

| 売買手数料 | 1円 | 0.006% 売買委託手数料=期中の売買委託手数料÷期中の平均受益権口数 |

第3部 30年後もインデックス投資で勝てるのか? -長期投資を続ける秘策と落とし穴について大討論!

予定登壇者:カン・チュンド氏(司会、投資信託クリニック代表)

◇中野晴啓氏(なかのアセットマネジメント代表取締役社長 最高投資責任者)

◇高井浩章氏(元日経新聞記者、経済コラムニスト・YouTuber)

◇たぱぞう氏(投資ブロガー·YouTuber)

長期投資=30年と定義して始まった第3部。プロフェッショナルな登壇者の皆さんにとっても予測不可能な長い年月のようです。

日経新聞によると1~5月6.9兆円もの資金流入があり、その29%がオルカンとS&P500に入る「オルカン現象」とも呼ばれる状態が生まれています。登壇者の皆さんはどう捉えているのでしょう。

「オルカン現象」のポイント

ブランディングの勝利。4文字の「オルカン」は浸透しやすいネーミング。旧国際投信はブームを作るのが上手い。- 中国ファンドやグロゾブ同様、何だか知らないけど名前は知ってる社会現象。

- グロゾブの時の高揚感に似ている。中身を知ろうともしない人も多く、下げ相場を想定していない。

2008年頃から投資を始めた私にとって「グロゾブ=分配型=悪」のような図式があったのですが、日本人が初めて国際分散投資する入り口として、ありの商品だった。“投資をしたことがある”という経験値が大事とのこと。そもそもグロゾブのピークは2005年。その頃は、内外金利価格差で元金を減らさずとも5%の分配が出せていたそう。リーマンショック等で世界情勢が変わり…その時は市場に求められていた商品だとしても長期スパンで考えると何が起こるか分からないという事例のひとつでしょう(国民の金融リテラシーが高まって昨今のような低コストなインデックスファンドが生まれることも)。

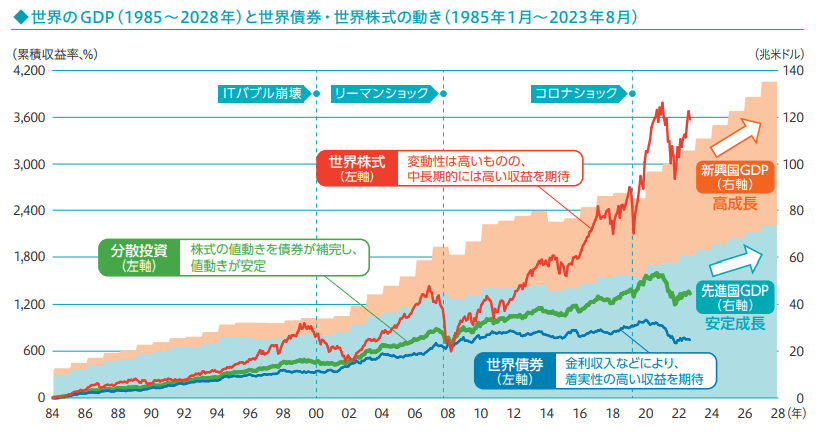

第1部のふゆこ氏が経験した暴落は「コロナショック」と仰っていましたが、リーマンショックで30~50%マイナスの画面を見ていた人にとっては凪のような状態だったでしょう。中野氏が長期投資のコツは将来における楽観(ビルトイン‐スタビライザー)、目先のマーケットに惑わされないこととお話しされていましたが、赤べこ状態でしたね。

高井氏は日経記者時代、社則で投資の売買に制限がかかっていたため20年売ったことがないバイ&フォーゲットスタイル。バランスシートは1年ごとに更新されるそうですが含み益は見ないそう。同じく「気絶派」か?と思いきや、暴落に備えて投資するつもりのキャッシュポジションを積立しているというから面白い!実際、リーマンショックの時に3回に分けて資金投入したというのですから胆力のある方です。

インデックスファンドが席巻している現状ですが、人間の欲があるかぎりアクティブはなくならない…etc.多角的視点で三者三様の30年見据えた資産運用の考え方が聞けて有意義な時間を過ごすことが出来ました。

イベント実行委員7名の皆さま 毎年ありがとうございます❤️

・水瀬ケンイチ(梅屋敷商店街のランダム・ウォーカー(インデックス投資実践記))

・yb (Passiveな投資とActiveな未来)

・ASK(マネーの知恵(仮))

・イーノ・ジュンイチ(ファンドの海)

・kenz(インデックス投資日記@川崎)

・セロン(22歳からの貯蓄学)

・なまずん(なまずんの「弱者のゲーム」――20代からの資産運用実践録)

実行委員の水瀬ケンイチ氏が他の方々のレポートをまとめてくださっています。

参考:「インデックス投資ナイト2024」にご参加いただきありがとうございました! レポートブログやSNS投稿まとめ

コメント