こんにちは、年間100個以上の和菓子を食べるきりこです。

いつもは和菓子ばかりの当ブログですが、本日お届けするのは【定額減税】について。いつもは6月頃届く「住民税決定通知書」を見て、「ふるさと納税」による控除額の確認や資産の棚卸しをするのですが…今年は何だか分かりにくい。

その要因は【定額減税】&働き方をパートから正社員に変えたから。4月から正社員になり、おそらく所得税の税率が上がるとは思うんですが…給与明細を見ても反映されているのか分かりづらいんですよ(計算した感じでは、元々社員と同じ税率で引かれて年末調整されていた様子)。

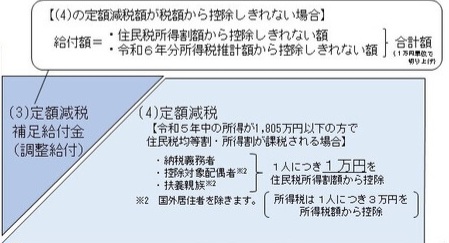

では、まずは【定額減税】のおさらい

| ■「定額減税」による控除額 【所得税】 ◇納税者本人:3万円 ◇同一生計配偶者または扶養親族:1人につき3万円 【住民税】 ◇納税者本人:1万円 ◇控除対象配偶者(※1) 同一生計配偶者(※2)または扶養親族:1人につき1万円 ●※1 控除対象配偶者とは同一生計配偶者のうち、納税者本人の前年の合計所得金額が1,000万円以下 ●※2 控除対象配偶者を除く同一生計配偶者は、令和7年度の住民税から控除 |

給与明細の所得税欄から“定額減税”されている額を確認。その時点で

- 定額減税補足給付金の対象になる。毎月の控除額では3万円に満たない

- 1月~5月分の所得税額では年末調整での控除額より下回ってしまう…

てっきり「3万円ー毎月の控除額」が【定額減税補足給付金】で振り込まれると勘違いしていたんですよね。

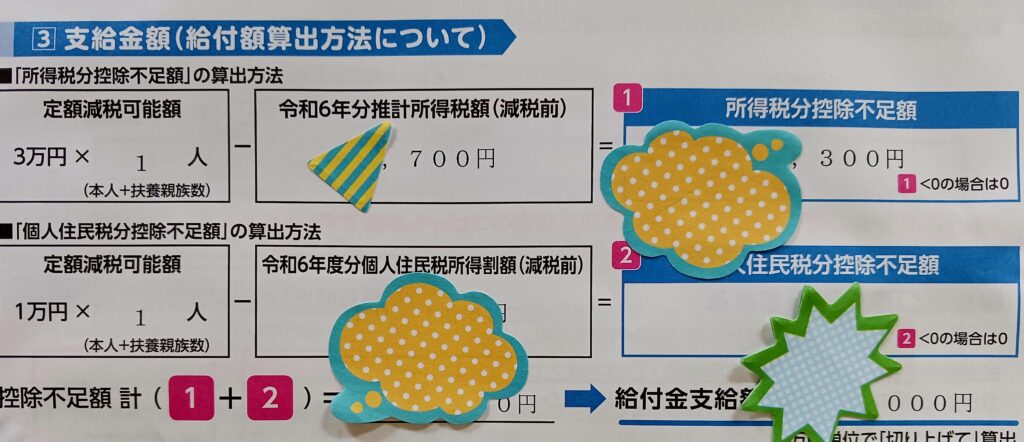

市町村からの確認書を見て「令和6年度推計所得税額(減税前)」にて計算がなされていることが分かりました。う~む😕所得税率が上がっても推計額通りなのか判断つきにくいのですが1万円単位で切り上げなら影響がなさそうな気がしました。

| 減税額が納税額を上回って引ききれないと見込まれる場合は、差額分を1万円単位で切り上げて給付金として支給することが決まっています。 「ふるさと納税」の控除上限額は定額減税の控除分を差し引く前の所得割で判定するため、定額減税によってふるさと納税の控除上限額が減ることはありません。 |

現在、巷では【定額減税】が二重取り出来る人かいる!?と話題になっています(反面、制度の狭間でもらえない人もいる)。

| 所得税が0円でも住民税が課税対象(年間給与100~103万円)で【定額減税補足給付金】の対象となる人(パート勤務·扶養)は、制度の設計上 ●夫:扶養配偶者分の4万円 ●本人(妻):納税者分の4万円 |

なら、パート勤務(扶養配偶者)ってお得な働き方なんじゃない💓となりそうですが…そこには落とし穴があると感じています。

時短勤務を選ぶリスク~パートから正社員へ

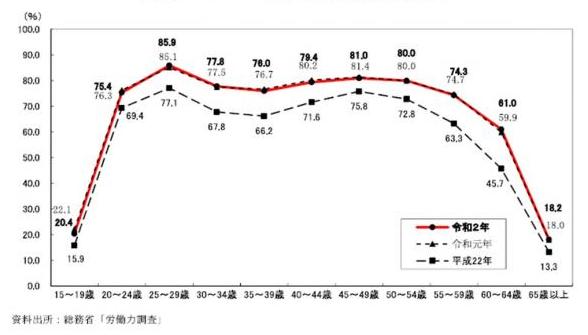

こちらは女性の年齢階級別労働力率のグラフです(厚生労働省「令和2年版働く女性の実情」より出典)。30 歳代が谷となる、いわゆるM字カーブといわれるものですね。

10 年前と比較すると全ての年齢階級で労働力人口比率 は上昇しています。が、結婚や出産を機に一旦仕事を辞め、子育てが一段落した後に非正規で仕事復帰される方も多くいらっしゃいます。

女性にとって社会は確実によくなってきている反面、配慮が行き過ぎると逆に女性のキャリア形成を阻害し活躍の場をも奪ってしまうのでは?と感じざる得ません。

| 「時短勤務、パート勤務」のジレンマ ◇任される仕事に制限ができ面白さを実感しにくくなる…負のループにはまりやすい ◇働き方をセーブしているうちに常勤で働く事がイメージしにくくなる。 ◇低賃金。パートから常勤になる難しさ ◇キャリアアップが難しい |

私自身、パートから正社員へ転換するまでに5年かかりました。5年前に“日勤”での正社員を希望しましたが、遅番などの勤務は難しく人員も足りていたため見送られました(日勤だけの他店なら可能でしたが、勤務地は変えたくなかったことも要因)。

子育てが一段落したら、ではなく…あなたのタイミングを社会が待ってくれるとは限りません。今回の【定額減税補足給付金】でもそうですが、女性の働き方では“税法上のお得な働き方”を示唆する情報がよく出回っています。それに捉われず、長い目で見て「どう働くか」を考えていけると良いなぁと思います。

おまけ

●こちらは数年前読んだ 甘糟りり子著「産む、産まない、産めない」での一節。

●雇用ジャーナリスト海老原嗣生さん

つまり、あなたの家庭で「夫が家事・育児に参画する」ことが、ここから先、社会をさらに変えて行く原動力に他ならないということです。

コメント